Что оценивает банковский скоринг

У каждого банка своя система, которая оценивает заемщика по разным критериям. Но есть универсальные пункты.

Кредитная история. В ней хранится вся информация о займах с 2005 года. Там есть данные о том, в какие банки человек обращался, какие суммы брал и допускал ли просрочки.

Для банка это один из самых значимых параметров оценки надежности клиентов. Чем более надежный заемщик, тем выше вероятность, что ему выдадут кредит. При этом условия будут выгоднее, а сумма займа — больше.

Всего есть восемь бюро кредитных историй. Кредитная история заемщика хранится в одном, нескольких или во всех восьми. Где именно, записано в базе данных «Центральный каталог кредитных историй», которую ведет Центробанк.

Чтобы узнать, где лежит ваша кредитная история, нужно подать запрос через Госуслуги. После этого вы получите список бюро, где она хранится, и сможете самостоятельно ее запросить.

Бесплатно кредитную историю каждое бюро предоставляет два раза в год, за остальные запросы придется заплатить 400—600 ₽ — точная сумма зависит от конкретного бюро, в которое вы обращаетесь.

Если кредитной истории нет совсем, это не значит, что заем не дадут. В таком случае система обратит внимание на остальные показатели — доход, работа, возраст и то, что хочет получить клиент. Например, без кредитной истории шанс получить кредит наличными с высоким лимитом снижается, но не становится равным нулю.

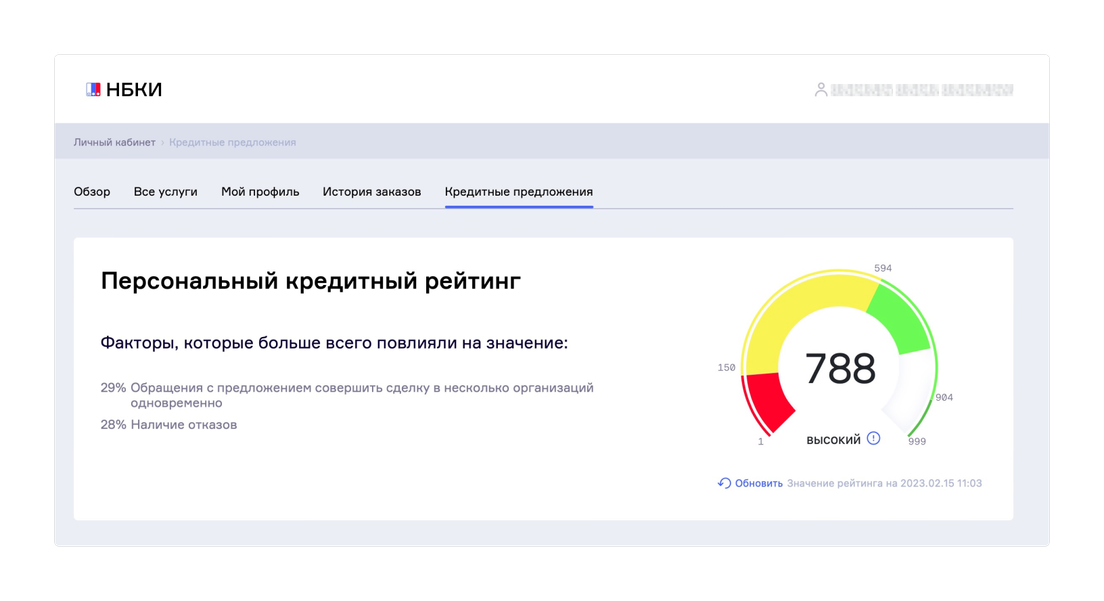

Некоторые бюро оценивают вашу кредитную историю в баллах, но банк на эти цифры не ориентируетсяРабота и доход. Скоринговая система оценивает вашу платежеспособность, поэтому для нее важно знать, где вы работаете, на какой должности и сколько денег получаете. Доход не влияет на то, выдать заем или нет, — скорее, позволяет оценить закредитованность человека, чтобы определить сумму, которую ему можно выдать.

У банков разные требования к размеру заработка, но если с учетом других займов за кредит придется отдавать больше 50% дохода, вероятность одобрения кредита ниже.

Если хотите взять кредит в том же банке, где получаете зарплату, или у вас есть вклад и другие продукты этой организации, банк может сам посмотреть, как вы распоряжаетесь деньгами. А если такой информации нет, сотрудники банка могут вручную запросить документы, например справку о доходах.

Личные данные. Банк определяет надежность по множеству деталей — от возраста и семейного положения до наличия автомобиля и загранпаспорта.

Обычно банки сами спрашивают у заемщика:

адрес — чтобы узнать регион проживания потенциального заемщика и понять примерный уровень его жизни;

возраст — студенты и пенсионеры считаются самыми рискованными заемщиками. В остальных случаях система считает, что чем старше человек, тем ответственнее он подходит к выплатам по кредитам;

семейное положение — людям в браке охотнее выдают кредит, ведь в таком случае источников дохода у заемщика больше;

профессию, рабочий стаж, доход — чтобы узнать отрасль и профессию и оценить заработок потенциального заемщика.

Данные из государственных органов. Банк не только ориентируется на те данные, что предоставляет клиент, но и запрашивает их сам в разных государственных базах. Например, в ФНС может узнать об официальном доходе заемщика и вовремя ли он уплачивает налоги, в Службе судебных приставов — платит ли он алименты, а в Информационной системе жилищно-коммунального хозяйства — есть ли у человека долги по коммуналке.

Важно, что клиент должен дать согласие на сбор информации о себе из государственных систем. Человек может запретить передачу данных банку или их обработку, но в этом случае шансы на одобрение кредита снижаются.